Strategi yang Tepay untuk Cryptocurrency Anda

Ketika memulai investasi, diversifikasi adalah salah satu pendekatan paling umum yang disarankan untuk mengelola portofolio Anda. Diversifikasi pada dasarnya adalah proses penentuan persentase untuk dialokasikan ke berbagai aset dan penyeimbangan ulang secara teratur untuk mengelola risiko. Banyak yang melihatnya sebagai cawan suci investasi. Yang lain melihatnya hanya menjual pemenang untuk membeli pecundang. Lalu ada pendekatan lain yang kurang dikenal yang bisa diterapkan. Panduan ini menggali diversifikasi apa yang sebenarnya untuk membantu Anda menentukan apakah itu strategi yang tepat untuk portofolio Anda. Kami juga menghadirkan beberapa alternatif paling menarik yang mungkin jauh lebih cocok untuk portofolio dan tujuan investasi Anda.

Apa itu diversifikasi?

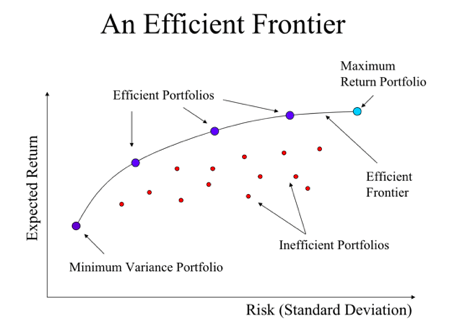

Diversifikasi adalah strategi yang didasarkan pada Teori Portofolio Modern. Teori Portofolio Modern dikembangkan pada tahun 1952 oleh Harry Markowitz. Gagasan yang mendasari itu adalah bahwa dengan mendiversifikasi aset dalam portofolio, pengembalian dapat dimaksimalkan untuk tingkat risiko tertentu.

Markowitz menemukan bahwa dengan menambahkan aset tidak berkorelasi ke portofolio, standar deviasi pengembalian yang biasanya digunakan sebagai ukuran risiko menurun sedangkan pengembalian yang diharapkan kurang terpengaruh. Korelasi hanyalah ukuran kecenderungan aset untuk bergerak bersama. Jika satu aset meningkat 10%, yang berkorelasi sempurna juga akan meningkat 10%.

Ukuran risiko yang digunakan untuk teori ini adalah Standar Deviasi. Standar deviasi pada dasarnya adalah ukuran berapa banyak pengembalian akan bervariasi. Deviasi standar yang lebih tinggi akan menimbulkan dispersi pengembalian yang lebih luas. Portofolio yang dirancang sesuai dengan teori portofolio modern bertujuan untuk memaksimalkan pengembalian yang diharapkan untuk tingkat deviasi standar tertentu. Seperti pada grafik di bawah ini, batas efisien diambil yang merupakan pengembalian maksimum yang dapat dicapai untuk tingkat risiko tertentu dalam portofolio. Risiko yang lebih tinggi menghasilkan imbalan yang lebih tinggi tetapi poin utama yang perlu diperhatikan adalah bahwa portofolio yang berada di bawah batas efisien tidak efisien karena tingkat pengembalian yang diharapkan lebih tinggi dapat dicapai untuk tingkat risiko jika pengumpulan aset tidak berkorelasi yang tepat dibangun.

Sumber: slideplayer.com

Sekarang Anda tahu teorinya. Apa yang benar-benar ingin Anda ketahui adalah bagaimana tampilannya dalam praktik. Ada banyak cara untuk mengiris dan memotongnya. Biasanya, investor akan memutuskan berapa persen untuk dialokasikan ke kelas aset yang berbeda yang memiliki tingkat risiko yang berbeda. Cryptocurrency dianggap sebagai kelas aset berisiko tinggi dan karena alasan yang baik. Teknologi ini baru ada selama sepuluh tahun dan industri dan ekosistem masih dalam tahap awal pengembangan. Ini menghasilkan banyak karakteristik dari kelas aset berisiko tinggi termasuk volatilitas yang tinggi, illikuiditas, dan pasar yang tidak diatur.

Investor memutuskan berapa persentase untuk dialokasikan ke kelas aset yang berbeda berdasarkan pada banyak faktor yang termasuk usia mereka, cakrawala waktu investasi, dan kekayaan bersih mereka. Jika investor masih muda dan memiliki horizon waktu investasi yang lebih lama, alokasi untuk aset berisiko lebih tinggi akan lebih besar. Jika investor lebih tua dan memiliki horizon waktu investasi yang rendah, mereka akan fokus pada mengalokasikan jumlah yang lebih besar untuk aset yang lebih likuid dan lebih rendah risiko.

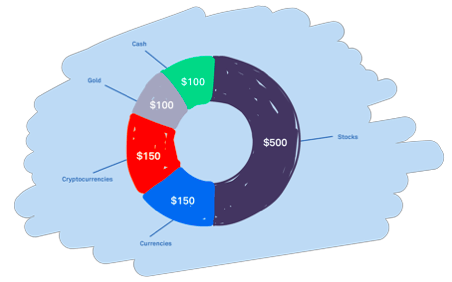

Aset berisiko rendah juga dikaitkan dengan tingkat kekayaan bersih yang lebih tinggi karena perlindungan modal menjadi lebih penting. Faktor penting lain yang dipertimbangkan adalah toleransi investor terhadap risiko. Ini dapat dinilai dalam beberapa cara dan ada tes yang mencoba mengukurnya. Hasil akhirnya akan terlihat seperti bagan di bawah ini di mana 15% diputuskan untuk dialokasikan ke cryptocurrency.

Sumber: invstr.com

Ini sebenarnya akan menjadi persentase yang sangat besar bagi sebagian besar investor untuk mengalokasikan ke aset berisiko tinggi dengan sebagian besar investor mengalokasikan sekitar 5% untuk aset berisiko tinggi. Mereka yang membaca panduan ini cenderung bersedia mengalokasikan jumlah yang bahkan lebih tinggi dari 15% ke kelas aset cryptocurrency. Kemudian dipilih periode penyeimbangan ulang.

Penyeimbangan kembali mengembalikan portofolio ke persentase alokasi yang ditentukan. Biasanya berlangsung sekitar sebulan sekali. Terlalu teraturnya periode penyeimbangan kembali akan mengakibatkan investor membayar biaya besar. Periode penyeimbangan yang terlalu tidak teratur akan menyebabkan portofolio berpotensi menyimpang jauh dari alokasi yang dipilih. Katakanlah dalam satu bulan, cryptocurrency dalam portofolio terapresiasi sebesar 100% dan saham terdepresiasi sebesar 30% sementara semua aset lainnya tetap sama. Ini membuat kami memiliki portofolio baru di mana 35% dialokasikan untuk saham, 30% untuk cryptocurrency, 15% untuk mata uang, 10% untuk emas dan 10% untuk uang tunai.

Penyeimbangan ulang akan melibatkan investor yang menjual setengah dari kepemilikan cryptocurrency mereka dan menggunakannya untuk membeli saham untuk mengembalikan persentase ke alokasi asli mereka. Portofolio Cryptocurrency sering didiversifikasikan dalam dirinya sendiri dengan jumlah tinggi yang biasanya dialokasikan untuk Bitcoin mengingat itu adalah risiko cryptocurrency terendah. Jumlah yang lebih rendah kemudian dapat dialokasikan untuk proyek-proyek berisiko sebelumnya dan lebih tinggi seperti altcoin kapitalisasi lebih rendah dan ICO.

Sumber: woobull.com

Kekuatan

Manfaat utama dari diversifikasi adalah kenyataan bahwa itu adalah kerangka kerja langsung yang membantu investor mengelola risiko mereka. Prinsip-prinsip kunci yang mendasari teori bertentangan dengan mengekspos semua modal ke satu kelas aset atau investasi.

Ada juga potensi bahwa investor yang menggunakan pendekatan ini akan mengakumulasikan banyak aset berharga saat itu murah. Bayangkan sebuah skenario di mana kelas aset dalam portofolio terus mengalami depresiasi untuk periode waktu yang lama, sementara kelas aset lainnya mengalami apresiasi sebagaimana halnya dengan menggabungkan aset yang tidak berkorelasi.

Ini akan memungkinkan investor untuk mengakumulasi kepemilikan yang signifikan dalam kelas aset yang terdepresiasi ketika mereka menjual aset yang dihargai untuk meningkatkan kepemilikan mereka dalam yang terdepresiasi. Jika aset yang diakumulasi berakhir menjadi sangat berharga di masa depan, ini akan menjadi kasus diversifikasi dan penyeimbangan kembali yang beroperasi dengan sebaik-baiknya.

Kelemahan

Diversifikasi mungkin bukan cawan suci yang diklaim banyak orang. Pendekatan ini memiliki banyak kelemahan, terutama yang berkaitan dengan cryptocurrency.

Pertama dan terutama, toleransi risiko seorang investor sulit untuk dinilai. Meskipun ada langkah-langkah seperti kuesioner, nilai yang diberikan tindakan ini dipertanyakan. Investor sering dapat melebih-lebihkan jumlah risiko yang dapat mereka tangani. Jika seorang investor mengalokasikan 90% dari portofolio mereka ke cryptocurrency, akankah investor ini dapat secara efektif mengelola portofolio dan mengikuti strategi mereka jika bagian cryptocurrency dari portofolio mereka terdepresiasi menjadi 90% atau lebih?

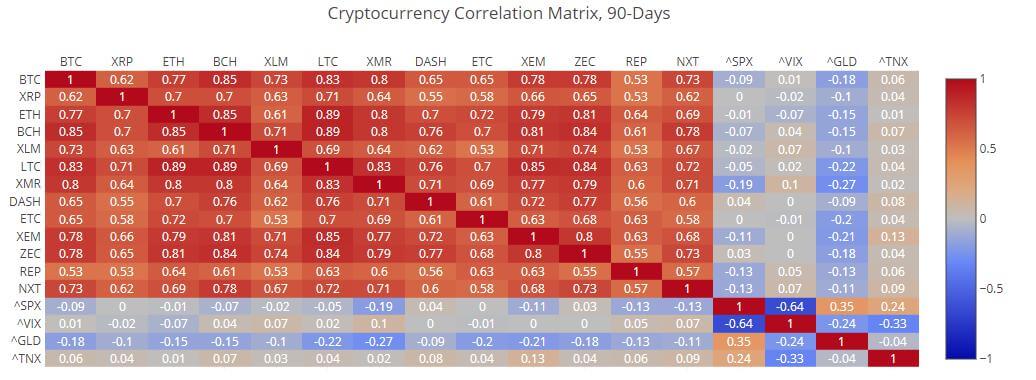

Efektivitas diversifikasi dalam segmen cryptocurrency dari portofolio juga sangat dipertanyakan. Cryptocurrency sangat berkorelasi. Ini berarti bahwa investor mungkin hanya menambahkan biaya perdagangan ke portofolio mereka.

Cryptocurrency Correlations, sumber: xrpchat.com

Sifat nonlinier dari pasar teknologi baru seperti cryptocurrency adalah faktor lain yang bekerja melawan pendekatan diversifikasi. Pasar-pasar ini biasanya berkembang dengan cara di mana sebagian besar keuntungan pergi ke sejumlah kecil aset. Ketika diversifikasi diterapkan pada sifat pasar ini, hal itu menghasilkan investor menjual aset yang akan menghasilkan keuntungan besar untuk membeli aset yang akan gagal atau memberikan pengembalian minimal. Bisa jadi setara dengan menjual saham di Amazon untuk membeli saham di Pets.com.

Apa saja alternatifnya?

Alokasi Target

Salah satu pendekatan untuk menangani efek di mana beberapa cryptocurrency cenderung memiliki jumlah pengembalian yang tidak proporsional adalah untuk menentukan berapa alokasi minimum untuk setiap aset. Ini dapat ditentukan bahwa terlepas dari bagaimana portofolio berkembang, akan ada eksposur minimum untuk setidaknya 10 Bitcoin, 100 Ethereum, dan 500 Litecoin. Idenya adalah bahwa kepemilikan ini tidak pernah dijual sampai jauh di telepon. Ini mirip dengan seorang pemodal ventura yang mengakuisisi saham pada permulaan dan tidak menjual posisi mereka sampai permulaan mencapai tahap IPO, diakuisisi oleh perusahaan yang lebih besar, atau gagal. Menerjemahkan ini ke istilah cryptocurrency berarti mempertahankan alokasi target sampai cryptocurrency tidak lagi dianggap sebagai teknologi baru dan cryptocurrency yang Anda pilih berkuasa, atau tidak.

Kriteria Kelly

Kriteria Kelly, yang dinamai setelah John Kelly adalah strategi untuk menentukan berapa persentase modal untuk dipertaruhkan pada ide tertentu atau untuk investasi tertentu. Ini populer di kalangan penjudi profesional dan petaruh olahraga serta di antara beberapa di bisnis pengelolaan uang. Warren Buffet telah mencatatnya sebagai taktik yang dia gunakan. Strategi ini telah dicatat sebagai strategi yang sangat efektif untuk akumulasi modal dan manajemen risiko.

Persentase Kelly yang merupakan persentase modal yang harus dialokasikan untuk investasi dihitung dengan memasukkan dua variabel ke dalam persamaan. Dua variabel tersebut adalah probabilitas menang (W) dan rasio risiko / imbalan (R). Probabilitas menang adalah peluang persentase bahwa investasi akan menunjukkan pengembalian positif dan dapat dihitung dari jumlah perdagangan serupa yang dilakukan di masa lalu yang menunjukkan pengembalian positif. Rasio risiko / imbalan dapat dihitung dengan membagi jumlah total perdagangan yang menang dengan jumlah total perdagangan yang kalah. Variabel-variabel ini dimasukkan ke dalam persamaan berikut:

Kelly Persentase = W = [(1 – W) / R]

Persentase Kelly digunakan untuk berapa banyak modal ke area investasi. Jika Persentase Kelly adalah 10% untuk bidang investasi cryptocurrency, maka 10% dapat dialokasikan untuk cryptocurrency. Jika investasi saham mengembalikan persentase Kelly sebesar 25%, 25% dapat dialokasikan ke area investasi ini dan seterusnya. Persamaannya kadang-kadang dapat mengembalikan persentase besar sehingga setengah Kelly sering digunakan di mana modal yang dialokasikan hanya setengah dari persentase pengembalian Kelly. Ini juga mengasumsikan bahwa investor memiliki sejarah perdagangan yang besar di kelas aset yang berbeda sehingga seringkali bukan strategi yang ideal untuk diterapkan pada non-profesional.

Pendekatan Naif (1 / N)

Ada juga bukti bahwa semua konstruksi portofolio rumit-jumbo rumit. Strategi dasar sebenarnya berkinerja sangat efektif juga. Pendekatan naif adalah strategi langsung yang telah terbukti berkinerja baik. Strategi ini melibatkan pemisahan portofolio Anda menjadi segmen 1 / N di mana modal dibagi secara merata ke dalam kelas aset yang berbeda. Portofolio yang naif akan melibatkan penempatan 25% modal ke dalam empat kelas aset berbeda yang bisa berupa saham, obligasi, logam mulia, dan mata uang digital, atau kelas aset lainnya. Harry Markowitz yang mengembangkan teori portofolio modern di atas bahkan menerapkan strategi ini dengan membagi uangnya secara merata antara ekuitas dan obligasi.

Rata-Rata Biaya Dolar

Strategi sederhana lainnya yang direkomendasikan oleh para pakar investasi seperti Warren Buffet adalah rata-rata biaya dolar. Jika secara teratur mengalokasikan modal untuk berinvestasi dan memperluas portofolio, rata-rata biaya dolar adalah strategi yang efektif untuk digunakan. Di sinilah investor secara bertahap mengekspos diri ke pasar dari waktu ke waktu alih-alih menempatkan semua modal mereka sekaligus. Katakanlah seorang investor memiliki € 5.000 yang bersedia mereka investasikan ke dalam cryptocurrency.

Contoh rata-rata biaya dolar adalah menempatkan € 500 di setiap bulan alih-alih menempatkan semuanya di pasar sekaligus. Ini membantu mengelola risiko dan mencegah kemungkinan menempatkan seluruh modal Anda ketika harga berada pada titik tertinggi absolutnya. Ini juga bekerja dengan baik jika investor mengambil sebagian dari pendapatan reguler mereka untuk investasi. Misalnya, seseorang yang mendapat gaji € 2.000 per bulan dapat memutuskan untuk menempatkan € 400 ini untuk investasi setiap bulan. Rata-rata biaya dolar lebih merupakan strategi bagaimana membangun portofolio dibandingkan dengan pembangunan yang optimal.

Penentuan Portofolio Kunci

Tidak ada teori portofolio yang sempurna. Jika ada, semua orang akan menggunakannya dan kemungkinan akan kehilangan keuntungannya. Ada banyak pendekatan yang dapat digunakan dan masing-masing memiliki kelebihan dan kekurangan.

Ada banyak alasan mengapa diversifikasi mungkin bukan strategi terbaik untuk cryptocurrency. Di antaranya, adalah klasifikasi teknologi yang muncul dari kelas aset cryptocurrency, dan korelasi tinggi antara cryptocurrency. Jika pendekatan lain diadopsi, penting bahwa investor dengan jelas menguraikan bagaimana mereka akan mengikutinya dan nyaman menempel pada strategi mereka.