Bab 2. Memahami Pasar Cryptocurrency

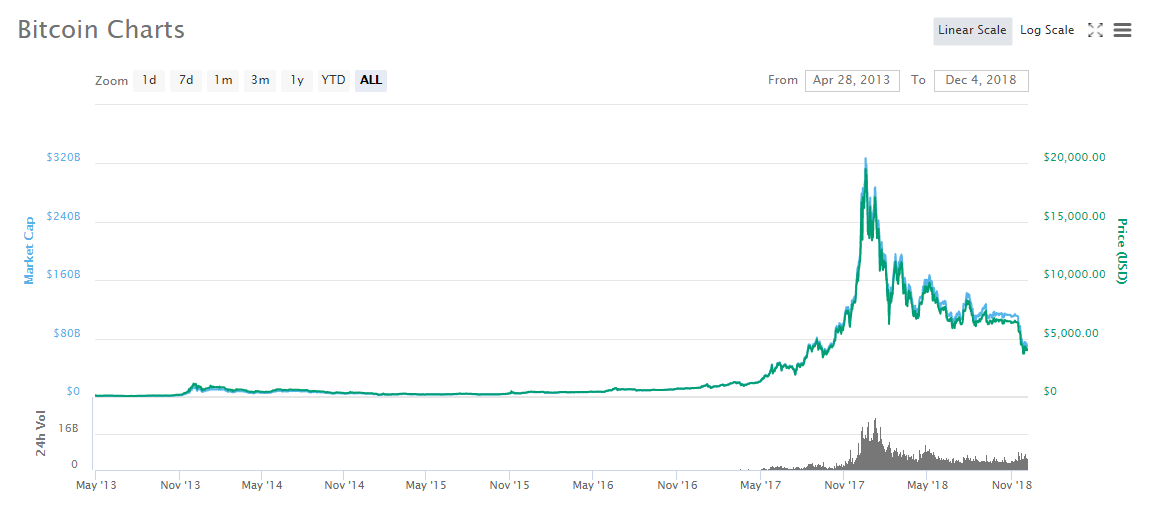

Pasar cryptocurrency telah mengalami evolusi yang luar biasa. Dimulai sebagai mata uang digital yang tidak jelas yang dikerjakan oleh komunitas kecil, telah berkembang menjadi aset yang banyak dipertimbangkan sebagai pertimbangan serius untuk portofolio, operasi bisnis, atau penggunaan pribadi. Kapitalisasi pasar cryptocurrency bernilai sekitar $ 210 Miliar Dolar AS pada saat penulisan (Q4 tahun 2018). Ini turun dari tertinggi sepanjang masa lebih dari $ 830 Miliar pada Januari 2018. Kapitalisasi pasar saat ini hampir sama dengan kapitalisasi pasar perusahaan publik besar seperti Pfizer, Mastercard, dan HSBC Holdings.

Sepanjang sejarah, ada cerita khas tentang bagaimana pasar baru telah berkembang. Pertama, uang pintar memasuki pasar. Ini diikuti oleh investor institusional dan pada saat investor ritel memiliki kesempatan untuk masuk, harga di pasar sudah setelah naik secara signifikan dan mungkin karena koreksi.

Cryptocurrency adalah pasar pertama yang berhasil mengubah model ini. Investor ritel adalah yang pertama dengan hak istimewa untuk mengakses dan berinvestasi di pasar. Investor institusional menjauh karena terlalu banyak risiko reputasi untuk kelas aset yang kontroversial. Namun, tekanan meningkat untuk semakin banyak investor institusional untuk terlibat. Produk-produk derivatif sedang dikembangkan dan diperdagangkan di bursa-bursa publik yang menangani keprihatinan banyak institusi terkait dengan kepatuhan. CBOE saat ini mencantumkan kontrak berjangka Bitcoin dan berencana untuk meluncurkan kontrak berjangka Ethereum segera.

Bab ini akan membahas kisah kacau balau tentang bagaimana cryptocurrency mencapai penilaian yang lebih besar daripada kebanyakan perusahaan publik dan juga akan terjun ke dalam sifat unik aset cryptocurrency. Kami akan menilai apa persamaan antara aset cryptocurrency dan aset lain yang lebih tradisional dan apa perbedaan utama.

Evolusi Pasar

Perkembangan Bitcoin memiliki dampak paling signifikan terhadap pengembangan pasar cryptocurrency secara keseluruhan. Cryptocurrency asli telah mewakili persentase besar dari seluruh kapitalisasi pasar cryptocurrency selama hampir seluruh sejarahnya. Pada saat penulisan, Bitcoin mewakili sekitar 54% dari kapitalisasi pasar cryptocurrency. Grafik di bawah ini menunjukkan persentase Bitcoin yang mendominasi dalam evolusi pasar. Persentase Bitcoin terendah yang pernah diwakili dari pasar cryptocurrency adalah sekitar 32% pada Januari 2018.

Cryptocurrency Market Cap Meledak lebih dari 100x dalam kurun waktu beberapa tahun

Untuk alasan ini, langkah pertama dalam menjelaskan pasar cryptocurrency dan evolusinya akan menjelaskan perkembangan Bitcoin dari jaringan tidak bernilai menjadi cryptocurrency bernilai lebih dari $ 10.000. Kami akan membahas booming dan busts yang Bitcoin alami dalam sejarah singkatnya, bersama dengan beberapa momen terpentingnya. Kami kemudian akan memperluas proliferasi altcoin dan beberapa kegilaan spekulatif dan perubahan harga yang menyertainya. Bab ini akan membahas dengan mempelajari beberapa sifat unik dari aset cryptocurrency, bagaimana mereka membandingkannya dengan aset tradisional, dan apa peran cryptocurrency di pasar global.

Perjalanan Bitcoin – Dari Berharga hingga Validasi

Bitcoin sering diberi label emas digital. Properti uniknya membuatnya menarik bagi banyak orang sebagai penyimpan nilai digital. Tetapi banyak juga yang secara serius mempertanyakan hal ini dan meningkatkan kekhawatiran tentang volatilitas harga liar yang dialami Bitcoin.

Cara terbaik untuk mengatasi masalah ini adalah dengan contoh modern. Venezuela telah berubah menjadi kekacauan ekonomi dan politik selama beberapa tahun terakhir. Ini adalah mata uang fiat, Bolivar Venezuela pada dasarnya menjadi tidak berharga dengan inflasi tahunan diperkirakan lebih dari 100.000%. Indeks Café Con Leche yang melacak harga kopi dengan susu yang dibeli dengan Bolivars menunjukkan inflasi tahunan sebesar 150.000% Bitcoin yang dibeli bahkan pada harga tertinggi di atas $ 20.000 akan memiliki urutan nilai lebih baik daripada Bolivar.

Mata uang Fiat (Euro, USD, GBP dll.) Adalah perbandingan yang mudah. Bagaimana dengan ekuitas publik? Apakah saham di perusahaan publik bukan penyimpan nilai yang lebih baik daripada Bitcoin? Saham publik mencerminkan ekspektasi masa depan dari kinerja perusahaan dan akan tumbuh nilainya seiring dengan pertumbuhan ekonomi. Namun, berkali-kali, saham publik telah terbukti tidak dapat diprediksi dan berisiko. Harapan waktu rata – rata dari perusahaan publik di S & P500 adalah di bawah 20 tahun. Perusahaan publik juga dapat menjadi paling rentan ketika mereka melihat yang terkuat.

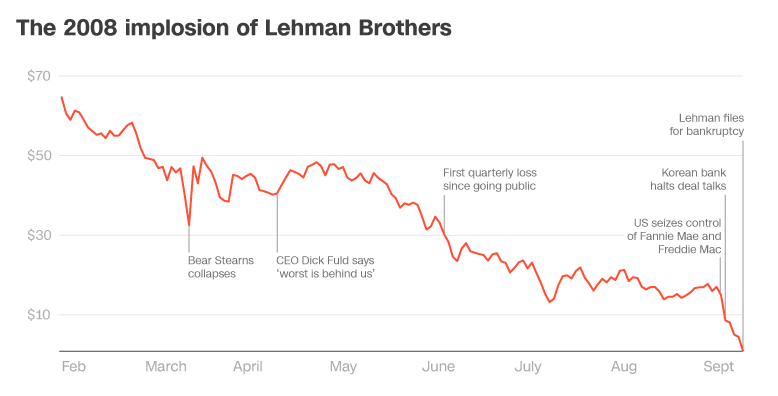

Ambil contoh saudara Lehman. The saham mencatat laba 2005-2007 dengan laba bersih sebesar $ 4,2 Miliar dilaporkan pada tahun 2007. Harganya mencapai $ 86,18 pada bulan Februari 2007. Pada bulan September 2008, bank investasi mengajukan kebangkrutan. Sementara bisnis itu tampaknya berkinerja kuat dengan laba besar pada 2007, lebih dari setahun kemudian para pemegang saham kehilangan investasi mereka.

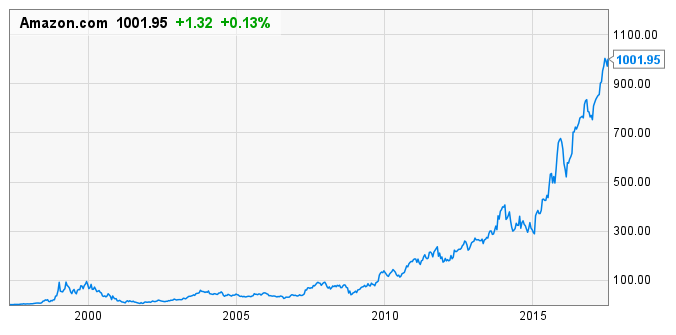

Tapi Anda mungkin berpikir tidak adil menggunakan saham yang bangkrut. Mari kita gunakan satu yang banyak orang percaya adalah perusahaan terbesar yang ada saat ini, Amazon. Saham Amazon yang dibeli di puncak gelembung dotcom 1999 akan membutuhkan waktu hampir satu dekade untuk pulih. Salah satu perusahaan terkuat yang dibeli pada saat kepercayaan pasar berada pada titik tertinggi sepanjang masa akan mengikat modal investor selama sepuluh tahun sebelum menunjukkan pengembalian.

Sementara harga Bitcoin memiliki volatilitas selama masa hidupnya yang singkat, jaringannya telah berkembang dari kekuatan ke kekuatan. Ada lebih dari 10.000 node yang mengoperasikan jaringan dan transaksi harian biasanya di atas 200.000. Kekuatan hash yang mewakili keamanan jaringan telah meningkat secara konsisten dan saat ini sekitar 50 Juta terahash per detik. Bitcoin juga dirancang untuk menjadi mata uang deflasi yang berarti nilai mata uang tersebut diperkirakan akan meningkat sementara ada penurunan nilai barang dan jasa yang sesuai.

Ini tidak berarti itu tidak berisiko. Aset digital yang keamanannya tergantung pada kesehatan jaringan menimbulkan risiko lain. Bayangkan sebuah skenario di mana mayoritas kekuatan hash dikendalikan oleh satu entitas atau skenario di mana beberapa penambang besar berkolusi untuk bertindak jahat. Namun, risiko ini sering dibahas dan dinilai. Keputusan dibuat oleh para pemangku kepentingan untuk secara probabilistik mengurangi kemungkinan suatu peristiwa yang membahayakan jaringan yang terjadi.

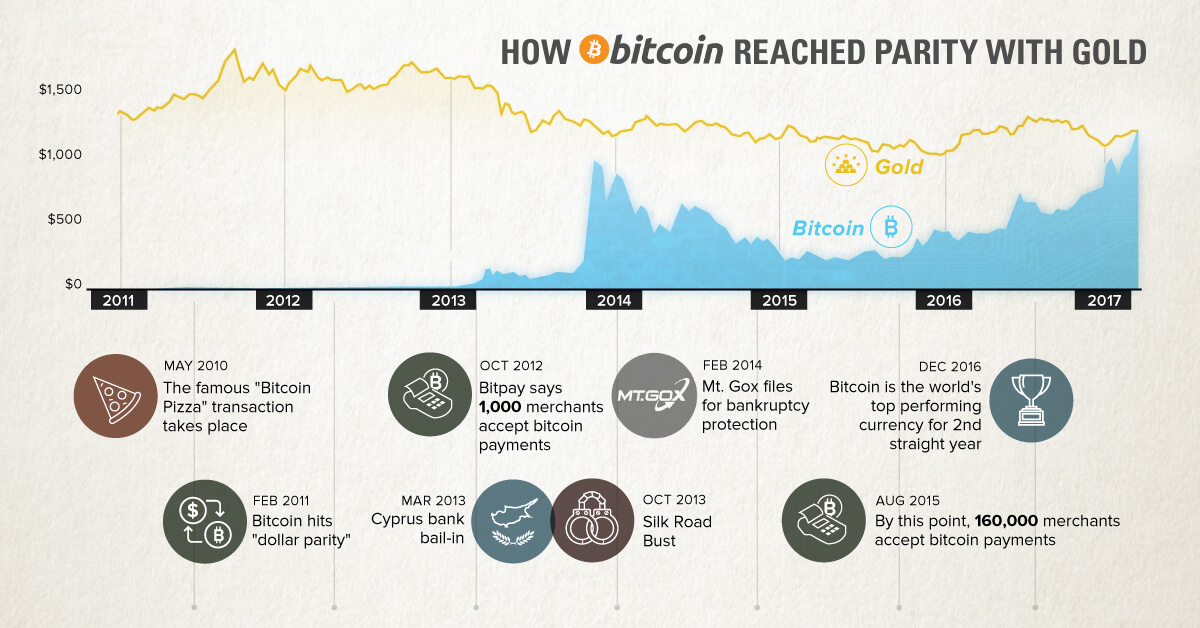

Karena itu, properti Bitcoin sebagai aset membuatnya dipandang sebagai bentuk digital emas. Pada Q1 2017, banyak yang percaya peristiwa penting terjadi karena harga Bitcoin mencapai kesetaraan dengan harga emas. Namun, kapitalisasi pasar Bitcoin masih sangat kecil dibandingkan dengan emas. Kapitalisasi pasar emas adalah $ 6,9 triliun sedangkan Bitcoin adalah sekitar $ 115 Miliar pada saat penulisan. Ilustrasi di bawah ini menunjukkan perkembangan harga Bitcoin dan beberapa perkembangan penting saat mencapai kesetaraan dengan Emas dan indeks harga di bawah ini menunjukkan kinerja dua tahun terakhir.

Bitcoin Mencapai Paritas dengan Emas

Perjalanan Altcoin – Bisnis di Blockchain

Banyak efek yang kita miliki di dunia adalah nonlinier. Kami melihatnya di mana-mana. Sebagian besar keuntungan pergi ke perusahaan terbesar. Semut dapat mengangkat sekitar 10.000 kali berat badannya dibandingkan dengan manusia yang dapat mengangkat sekitar satu hingga dua kali berat badannya. Perubahan kecil pada variabel input dapat menghasilkan perubahan drastis pada variabel output.

Hal yang sama dapat dikatakan untuk altcoin. Untuk sebagian besar keberadaan cryptocurrency, altcoin memainkan peran yang relatif kecil di pasar. Hingga 2016, Bitcoin sendiri masih mewakili 80% dari seluruh kapitalisasi pasar meskipun altcoin hampir sama. Tetapi selama bertahun-tahun, kesadaran tumbuh secara bertahap dan pemahaman tentang teknologi tumbuh semakin dalam. Jumlah penyebutan di outlet berita utama yang merujuk pada Bitcoin dan blockchain terus meningkat dari tahun ke tahun sementara altcoin tetap tidak jelas.

Sampai kesadaran altcoin meledak. Efek nonlinear mulai berlaku. Semua tahun peningkatan yang stabil dikatalisasi menjadi euforia besar mengenai potensi proyek altcoin.

Jumlah proyek altcoin meningkat pesat. Harga dalam altcoin mulai meningkat dengan cepat dan para investor mulai menilai kembali nilainya. Gagasan untuk bisnis di blockchain berkembang pesat. Jika Anda mengetik blockchain diikuti oleh hampir semua model bisnis tradisional ke dalam pencarian Google, Anda hampir pasti akan menemukan seseorang yang mendiskusikannya, mengembangkannya, atau melakukannya!

Sementara banyak altcoin dikembangkan untuk membentuk fungsi yang sama dengan Bitcoin, lebih banyak yang mulai berkembang untuk membangun ide bisnis di blockchain. Kekuatan desentralisasi konsep bisnis tradisional menjadi usaha yang menarik bagi banyak orang dan ini tercermin dalam harga dan kapitalisasi pasar. Sementara cryptocurrency yang fungsinya mirip dengan Bitcoin diberi harga kira-kira untuk mencerminkan pangsa pengiriman uang atau penyimpan nilai pasar yang diyakini oleh pelaku pasar, banyak altcoin berbeda. Altcoin yang menerapkan model bisnis ke blockchain perlu dinilai berdasarkan kemampuan teknologi terdesentralisasi mereka untuk mengambil pasar bisnis yang terpusat. Misalnya, Siacoin adalah platform dan cryptocurrency yang berfungsi untuk menciptakan ekosistem yang mendesentralisasi penyimpanan file.

Cryptocurrency lain, Golem, berupaya mendesentralisasi pasar untuk komputasi awan. Harganya akan mencerminkan pangsa industri komputasi awan yang diyakini oleh investor Golem. Melihat suatu pola?

Secara keseluruhan dan dalam skala waktu yang cukup lama, teorinya adalah pasar akan bertindak secara rasional. Setiap pergerakan harga yang berfluktuasi terlalu jauh dari nilai dasar akan dibawa kembali oleh pembeli dan penjual yang ingin memanfaatkan. Itu tidak berarti bahwa pasar terkadang tidak bertindak secara irasional. Investor bisa tersapu oleh euforia dan juga kehilangan semua harapan dalam kecelakaan panjang. Ini berlaku untuk semua pasar termasuk altcoin. Dengan penerapan blockchain pada bisnis sebagai model baru, harga dapat berfluktuasi secara luas ketika investor mencoba menilai pasar. Investor juga perlu memutuskan apa yang mereka nilai dalam bidang ini. Investor juga menilai apa yang mereka nilai. Seperti disebutkan dalam bab satu, blockchain adalah teknologi yang lambat untuk berubah. Beberapa proyek altcoin menukar tingkat desentralisasi dengan peningkatan jumlah throughput dan skalabilitas. Yang lain memiliki penekanan paling besar pada keamanan. Kami masih dalam fase awal pasar mengembangkan apa yang berharga dan apa yang tidak.

Aset Cryptocurrency vs. Aset Tradisional

Cryptocurrency memiliki sifat mereka sendiri yang membuatnya sangat berbeda dari aset yang lebih tradisional.

Kembali

Sampai sekarang, cryptocurrency telah memberikan pengembalian yang luar biasa. Dari penetapan harga pertama Bitcoin pada 7/100 sen, investor telah melihat kenaikan cryptocurrency di atas $ 20.000. Aset lain tidak kalah luar biasa dengan Ethereum naik lebih dari 1.000% pada tahun 2017.

Di pasar yang sedang tumbuh, mereka yang bertahan diharapkan untuk memberikan pengembalian besar. Kami telah melihat beberapa dari pengembalian ini tetapi jika Anda membandingkan ukuran pasar cryptocurrency dengan industri tradisional, ada potensi untuk lebih banyak pengembalian ini. Namun, akan menjadi semakin sulit untuk mendapatkan pengembalian yang besar karena industri tumbuh dan semakin banyak investor yang tiba di tempat yang mendorong harga naik.

Risiko

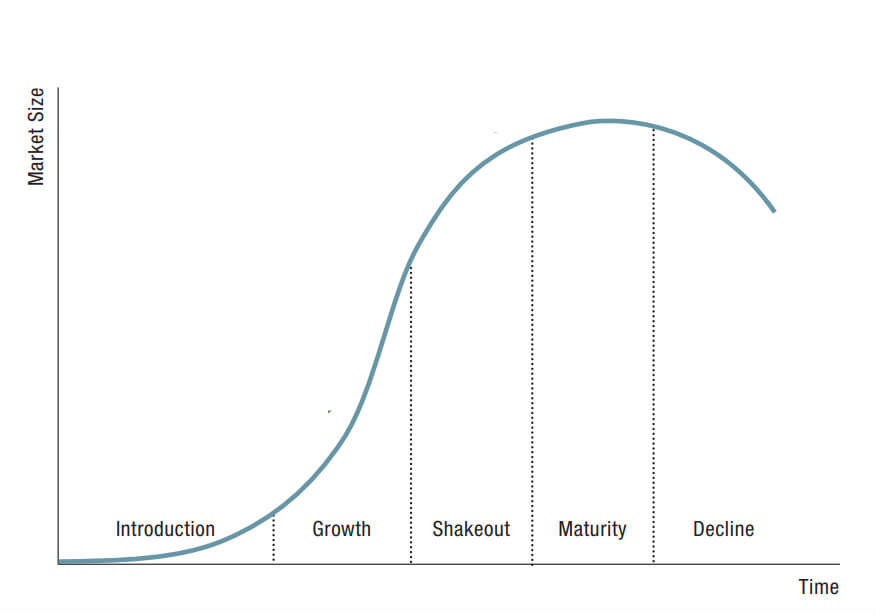

Cryptocurrency memerlukan jenis risiko yang berbeda dari aset lainnya. Dengan industri yang masih dalam tahap pengembangan, banyak proyek akan gagal dan akhirnya keluar dari pasar. Industri melewati beberapa tahap dan kami masih dalam fase di mana banyak proyek sedang dikembangkan dan ide-ide berkembang. Ketika industri berkembang, persaingan akan meningkat dan proyek-proyek yang tidak dapat menyesuaikan model bisnis mereka dengan kebutuhan pasar akan terguncang dan pada akhirnya, beberapa pemain besar akan tetap ada.

Ada juga ICO yang akan kita bahas lebih lanjut dalam Bab enam. Instrumen yang sebagian besar tidak diatur ini telah menarik banyak penipuan dan tim yang berusaha untuk mendanai proyek mereka tanpa menyerahkan saham kepada investor. Namun, beberapa juga sangat sukses seperti Ethereum.

Poin kunci di sini adalah bahwa ada risiko kehilangan modal yang lebih besar ketika berinvestasi dalam cryptocurrency. Investor perlu bersedia meluangkan waktu untuk melihat apakah suatu proyek memiliki bahan yang tepat untuk berhasil atau apakah modal mereka tidak akan pernah terlihat lagi. Bab lima dan enam akan memberikan kerangka kerja analisis yang dapat diterapkan dalam menentukan hal ini.

Keriangan

Cryptocurrency benar-benar kelas aset yang mudah menguap. Tidak jarang cryptocurrency menjalani pergerakan persentase dua digit dalam sehari. Miliaran dapat ditambahkan atau diambil dari kapitalisasi pasar cryptocurrency dalam hitungan menit.

Ketika pasar berkembang, itu menjadi kurang stabil. Hal ini disebabkan oleh jumlah modal yang lebih besar yang masuk ke cryptocurrency, volume perdagangan yang lebih besar, dan lebih banyak mekanisme untuk memastikan keselamatan investor yang dihasilkan dari regulasi. Tetapi untuk saat ini, tetap menjadi salah satu instrumen yang paling tidak stabil. Ada beberapa ekuitas yang diperdagangkan dengan volatilitas lebih dari cryptocurrency tetapi ini jarang terjadi. Sementara Bitcoin telah melalui periode volatilitas rendah tahun ini, altcoin akan diperkirakan sangat bergejolak untuk waktu yang lama. Salah satu faktor terbesar yang berperan dalam hal ini adalah likuiditas.

Likuiditas

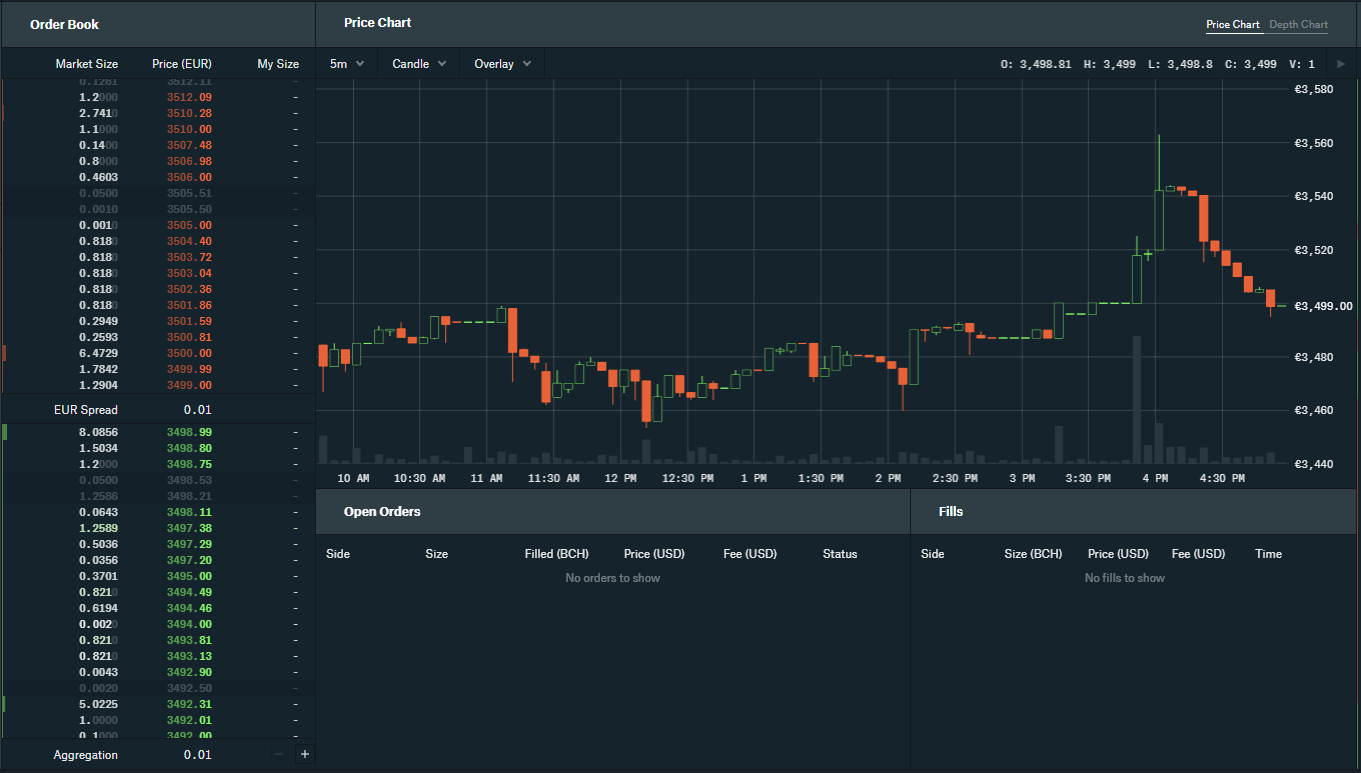

Likuiditas mengacu pada jumlah pembeli dan penjual yang ada di pasar untuk suatu instrumen. Itu dapat dianalisis melalui buku pesanan. Pasar yang diperdagangkan tipis mengacu pada pasar yang tidak likuid. Ini bisa dilihat dari minimnya pembeli dan penjual di pasar. Ketika harga diperdagangkan di pasar yang diperdagangkan secara tipis, sering kali dapat melompat dari satu harga ke harga lain dengan tidak banyak fluiditas karena pembeli dan penjual di pasar terpisah jauh.

Di sisi lain, buku pesanan tebal mengacu pada pasar yang likuid. Ada banyak pembeli dan penjual dan harga diperdagangkan dengan lebih lancar. Buku pesanan terdiri dari tawaran dan pesanan dengan harga berbeda. Tawaran adalah pihak yang ingin membeli dengan harga tertentu. Tawaran $ 100 untuk 1 Raketech (cryptocurrency yang dibayangkan untuk contoh ini) berarti bahwa pembeli bersedia membeli jumlah 1 Raketech dengan harga $ 100. Penawaran adalah pihak yang bersedia menjual dengan harga tertentu. Tawaran 1 Raketech untuk $ 101 berarti bahwa pihaknya bersedia menjual 1 Raketech dengan jumlah $ 101.

Agar perdagangan terjadi, pembeli harus menerima penawaran atau penjual harus menerima tawaran. Spread adalah jumlah antara penawaran tertinggi dan penawaran terendah. Jika tawaran tertinggi untuk Raketech adalah $ 100 dan penawaran terendah adalah $ 101, ini berarti spreadnya adalah $ 1. Pasar cair biasanya memiliki spread terendah. Pertukaran yang menawarkan pasar paling likuid untuk Bitcoin sebagian besar akan memiliki sebaran $ 0,01.

Coinbase Pro Order Book untuk Bitcoin

Jadwal Persediaan

Jadwal persediaan mengacu pada tingkat di mana instrumen muncul. Mekanisme melalui mana ini terjadi sangat bervariasi dari instrumen ke instrumen. Dalam mata uang fiat, jadwal pasokan ditentukan oleh bank sentral yang menerbitkan mata uang. Jika bank sentral memutuskan untuk mencetak 60% tambahan dari persediaan saat ini yang ada, maka persediaan akan meningkat sebesar 60%. Dengan emas, itu tergantung pada jumlah yang bisa ditambang dari tanah. Situasinya serupa untuk komoditas alam seperti minyak. Bagaimana dengan ekuitas? Jumlah awal ekuitas dikeluarkan dalam penawaran umum perdana (IPO) dan manajemen dapat memutuskan untuk menerbitkan saham sekunder lebih lanjut. Penerbitan saham yang berlebihan oleh perusahaan biasanya akan menghasilkan depresiasi harga saham yang signifikan.

Jadwal pasokan untuk cryptocurrency dikodekan ke dalam jaringannya. Bitcoin memiliki jadwal deflasi sedangkan waktu terus berjalan, jumlah Bitcoin yang baru dicetak yang dikeluarkan berkurang. Hal ini disebabkan separuhnya terjadi setiap 210.000 blok (kira-kira setiap empat tahun). Ini elemen kunci bagi banyak investor yang menempatkan nilai dalam Bitcoin. Dalam banyak aset, tidak ada kepastian mengenai pasokan di masa depan. Investor dalam Bitcoin memiliki kepastian bahwa hanya akan ada 21 Juta Bitcoin dan akan ada lebih sedikit Bitcoin yang baru dicetak setiap empat tahun. Tingkat inflasi dan kurva total penawaran yang dihasilkan dapat dilihat di bawah ini.

Korelasi

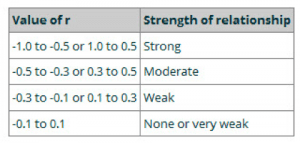

Korelasi mewakili hubungan antara dua aset. Ini adalah angka antara -1 dan +1. Korelasi 1 yang sempurna berarti kedua aset akan bergerak sepenuhnya dalam sinkronisasi. Peningkatan 10% dalam satu aset akan menyebabkan peningkatan 10% pada aset lainnya. Korelasi yang sepenuhnya negatif -1 menghasilkan peningkatan 10% dalam satu aset yang berarti penurunan 10% pada aset lainnya. Namun, korelasi sempurna hampir tidak ada di dunia alami. Hampir semuanya berkisar di suatu tempat antara. Angka mewakili kekuatan hubungan dan tanda mewakili apakah hubungan itu positif atau negatif. Tabel di bawah ini menunjukkan bagaimana menafsirkan kekuatan hubungan berdasarkan angka korelasi.

Untuk sebagian besar sejarahnya, cryptocurrency telah dilihat sebagai kelas aset yang sama sekali tidak berkorelasi dengan kelas aset lainnya. Selama beberapa tahun terakhir ini telah mulai mulai memiliki sedikit korelasi dengan ekuitas. Ini mungkin disebabkan oleh depresiasi dalam ekuitas yang mengakibatkan permintaan uang tunai dan menekan investor untuk menjual cryptocurrency mereka untuk mata uang fiat. Kurangnya korelasi dipandang sebagai properti yang menguntungkan oleh banyak orang seolah-olah sisa portofolio investor sering kali menurun bersama-sama karena aset berkorelasi bersama-sama. Tabel di bawah ini menunjukkan korelasi cryptocurrency dengan kelas aset utama lainnya. Seiring berjalannya waktu, korelasi antara cryptocurrency dan kelas aset lainnya diperkirakan akan tumbuh seiring cryptocurrency terus menjadi lebih utama dan kelompok investor yang sama memperdagangkannya yang memperdagangkan kelas aset lainnya. Korelasi adalah pertimbangan utama diversifikasi dalam menyatukan portofolio secara keseluruhan yang akan kita bahas lebih lanjut dalam bab terakhir.

Nilai Yang Mendasari versus Nilai Spekulatif

Ketika kelas aset berkembang semakin sedikit harga mewakili spekulasi pedagang dan lebih banyak lagi akan mewakili metrik aktual yang menggarisbawahi utilitas yang disediakannya. Sementara cryptocurrency tumbuh, banyak yang masih berspekulasi tentang apa yang dapat terjadi dan ini tercermin oleh pergerakan liar dalam harga. Namun seiring perkembangannya, lebih banyak harga dan pergerakan akan mencerminkan perubahan dalam jaringan atau aset yang mendasarinya. Misalnya, ketika nilai moneter dan transaksi yang dilakukan pada jaringan Bitcoin meningkat atau menurun, itu akan mewakili utilitas jaringan dan penggunaannya.

Source:

https://www.cryptimi.com/guides/chapter-2-understanding-the-crypto-market/